リスク・アプローチの勉強をして、監査人は重要な虚偽表示リスクを評価する必要があるっていうことはわかったんだけど…。

よく勉強してるね!

重要な虚偽表示リスクって、どうやって探せばいいの?

会社の帳簿に「リスクが高いのはココ!」って書いてあるわけじゃないでしょ。

残念ながらそうじゃないんだよね。

リスク・アプローチに基づいて監査を行ううえでは、リスクの評価が極めて重要です。

この記事では、公認会計士 のそのそ が「重要な虚偽表示リスクの識別と評価」の流れをわかりやすく解説します。

- 重要な虚偽表示リスクの識別と評価の大まかな流れ

- リスク評価手続の内容

リスク評価手続

監査は、リスク・アプローチの考え方に基づいて、重要な虚偽表示が生じる可能性が高い事項について重点的に監査の人員や時間を充てて行うんだったよね。

リスク・アプローチに基づいて監査を行ううえでは、重要な虚偽表示が存在するリスク、すなわち「重要な虚偽表示リスク(RMM)」の評価が大きなカギを握っています。

重要な虚偽表示リスクを識別・評価するための監査手続を、リスク評価手続といいます。

リスク評価手続:重要な虚偽表示リスクを識別・評価するために立案され、実施される監査手続

リスク評価手続って、具体的には何をするの?

監査人は、リスク評価手続として、次の手続を実施しなければなりません。

- 質問(経営者への質問、内部監査活動に従事する者などへの質問)

- 分析的手続

- 観察及び記録や文書の閲覧

経営者はその会社のことに一番詳しいから、経営者に質問すれば手っ取り早いや!

経営者のほかにも、監査役や財務報告の責任者などに質問することで、重要な虚偽表示リスクの識別・評価に役立つ情報を得られるよ。

分析的手続っていうのは、何をするのかな?

たとえば、前年度の財務数値と当年度の予測の財務数値を比較したり、利益率や回転期間などの財務指標の分析を行ったりするんだ。

分析的手続:

財務データ相互間又は財務データと非財務データとの間に存在すると推定される関係を分析・検討することによって、財務情報を評価すること

監査人は、リスク評価手続として分析的手続を行うことで、情報間の矛盾や通例でない取引・事象・金額などを識別できます。また、分析的手続の実施を通じて、気付いていなかった状況に気付くことができたり、固有リスク要因がどのようにアサーションにおける虚偽表示の生じやすさに影響を及ぼすのかについて理解できたりします。

固有リスク要因については、後で説明するね。

観察と閲覧っていうのは何?

たとえば、企業の内部統制の実施状況を観察したり、企業の工場を視察したり、議事録や稟議書などの資料を閲覧したりするんだ。

まとめると、あれこれ質問したり分析したり、いろいろなものを見たりして、重要な虚偽表示リスクを探すのに関連しそうな情報を集めるイメージだね。

企業及び企業環境や内部統制システムなどの理解

監査人は、リスク評価手続を通じて、次の事項を理解する必要があります。

- 企業及び企業環境

- 適用される財務報告の枠組み

- 企業の内部統制システム

抽象的でよくわからないな~。

重要な虚偽表示リスクは、アサーション・レベルでは固有リスク(IR)と統制リスク(CR)で構成されるんだったよね。それをイメージするとわかりやすいよ。

①と②は、固有リスク(IR)に関連する事項です。

「① 企業及び企業環境」は、たとえば、企業の組織構造やビジネスモデル、企業の属する産業の動向や関係する規制などを指します。

「② 適用される財務報告の枠組み」は、どんな会計基準に準拠して財務諸表を作成しているか、っていうことかな?

そうだよ。たとえば日本基準とIFRSでは処理や開示が違うから、それを理解しておかないとね。

監査人は、企業及び企業環境、適用される財務報告の枠組みを理解し、それに基づいて、固有リスク要因がどのように及びどの程度、アサーションにおける虚偽表示の生じやすさに影響を及ぼすかを理解する必要があります。

固有リスク要因:

関連する内部統制が存在しないとの仮定の上で、不正か誤謬かを問わず、取引種類、勘定残高又は注記事項に係るアサーションにおける虚偽表示の生じやすさに影響を及ぼす事象又は状況の特徴

???

まわりくどい言い回しだけど、虚偽表示が生じやすくなるような事象や状況の特徴ということだよ。

たとえば、ある得意先に対する売掛金の回収が滞っている場合、その売掛金について計上すべき貸倒引当金を確実に見積ることはできないよね。

ある程度予測することはできるけど、将来のことは不確実だからな~。

それに、貸倒引当金を見積り計上するにあたっては、見積りを行う経営者の主観が混じるよね。

「その得意先とは長い付き合いだからきっと回収できる!」みたいな主観的判断ってことかな。

そういう不確実性や主観性の高い状況が、固有リスク要因だよ。その要因があることで、貸倒引当金について虚偽表示が生じやすくなるというイメージだね。

一方、「③ 企業の内部統制システム」は、統制リスク(CR)に関連する事項です。

企業の内部統制システムは次の5つの要素から構成されています。

- 統制環境

- 企業のリスク評価プロセス

- 内部統制システムを監視する企業のプロセス

- 情報システムと伝達

- 統制活動

ここでは各構成要素の説明は省略するけれど、内部統制システムの中身をきちんと理解しておかないと、重要な虚偽表示リスクを識別・評価できないよね。

アサーション・レベルの重要な虚偽表示リスクには、統制リスクが含まれているからだね。

重要な虚偽表示リスクの識別

監査人は、リスク評価手続を実施し、企業及び企業環境や企業の内部統制システムなどを理解したうえで、重要な虚偽表示リスクを識別します。

あの~、さっきから、「識別」「評価」って言ってるけど、「識別」と「評価」は何が違うの?

「識別」は、重要な虚偽表示リスクが「ある」かどうかを判別するイメージだよ。

重要な虚偽表示リスクの「程度(高・中・低など)」を判定するのが「評価」だね。

まず重要な虚偽表示リスクを「識別」してから、その程度を「評価」するということだね。

監査人は、次の2つのレベルで重要な虚偽表示リスクを識別しなければなりません。

- 財務諸表全体レベル

- アサーション・レベル

財務諸表全体レベルの重要な虚偽表示リスク:

財務諸表全体に広く関わりがあり、多くのアサーションに潜在的に影響を及ぼす重要な虚偽表示リスク

アサーション・レベルの重要な虚偽表示リスク:

虚偽表示が生じる可能性のあるアサーションを特定できる重要な虚偽表示リスク

重要な虚偽表示リスクの識別は、関連する内部統制を考慮する前に行います。

言い換えると、重要な虚偽表示リスクを識別する段階では、固有リスクのみを考慮するんだよ!この点に注意してね。

重要な虚偽表示リスクの評価

財務諸表全体レベルの重要な虚偽表示リスクの評価

監査人は、識別した財務諸表全体レベルの重要な虚偽表示リスクについて、そのリスクを評価し、次の事項を判断します。

- アサーション・レベルのリスクの評価に影響を及ぼすかどうかの判断

- 財務諸表に対して及ぼす広範な影響の内容とその程度の評価

財務諸表全体レベルの重要な虚偽表示リスクは、財務諸表全体に広く関わりがあるから、どんな影響がありそうかを把握するというイメージだよ。

アサーション・レベルの重要な虚偽表示リスクの評価

アサーション・レベルの重要な虚偽表示リスクは、固有リスクと統制リスクを分けて評価するんだったね。

固有リスクの評価

まず、監査人は、識別したアサーション・レベルの重要な虚偽表示リスクについて、虚偽表示の発生可能性と影響の度合いを評価することにより、固有リスクを評価します。

この「影響の度合い」は、金額的な影響だけじゃなく、質的な影響も含むよ。

次に、監査人は、評価した重要な虚偽表示リスクが「特別な検討を必要とするリスク」であるかどうかを決定しなければなりません。

特別な検討を必要とするリスク:

・固有リスク要因が、虚偽表示の発生可能性と虚偽表示が生じた場合の影響の度合いの組合せに影響を及ぼす程度により、固有リスクの重要度が最も高い領域に存在すると評価された重要な虚偽表示リスク

・不正による重要な虚偽表示リスクであると評価したリスク

・企業の通常の取引過程から外れた関連当事者との重要な取引

「特別な検討を必要とするリスク」については、別の機会に詳しく説明するね。ここでは、重要な虚偽表示リスクの中で、著しく固有リスクが高いものと捉えておけばOK!

そのうえで、監査人は、アサーション・レベルの重要な虚偽表示リスクについて、実証手続のみでは十分かつ適切な監査証拠を入手することができないリスクかどうかを判断します。

どういうこと?

内部統制に依拠せずに実証手続だけでそのリスクに対応できるかどうかを判断するということだよ。

もし実証手続だけで対応することができないなら、企業の内部統制に依拠することになるよね。そのためには、監査人は内部統制の運用状況の有効性を評価する必要があるよ。

その場合は、統制リスクも評価しなくちゃならないってことか。

定型的な取引が高度に自動処理されている場合や、膨大な情報が電子的な方法によってのみ処理されている場合などには、監査人は、十分かつ適切な監査証拠を入手するために、その処理に係る内部統制に依拠する必要があります。

つまり、このような状況では、統制リスクを評価したうえで、内部統制の運用評価手続を実施しなければなりません。

統制リスクの評価

監査人が内部統制の運用状況の有効性を評価する(すなわち、運用評価手続を実施する)場合は、統制リスクを評価します。

監査人が内部統制の運用状況の有効性を評価しないなら、重要な虚偽表示リスクと固有リスクは同じ評価となります。

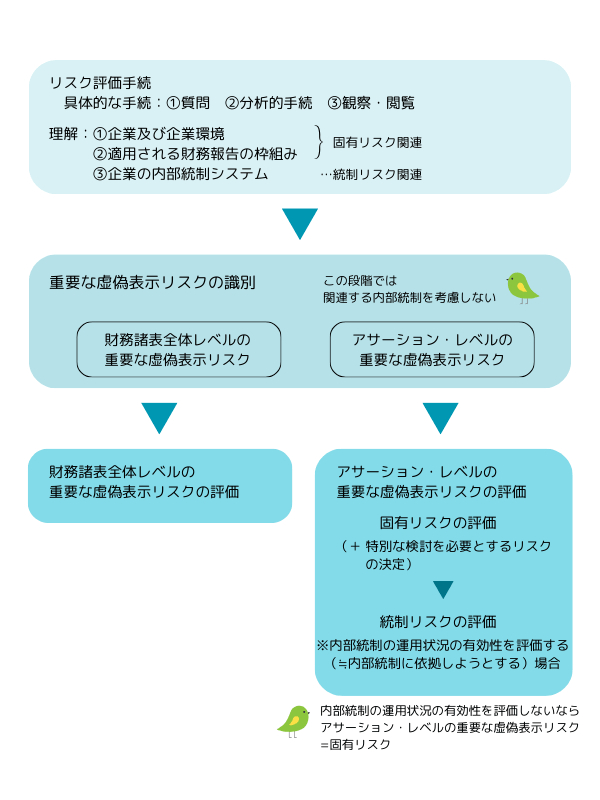

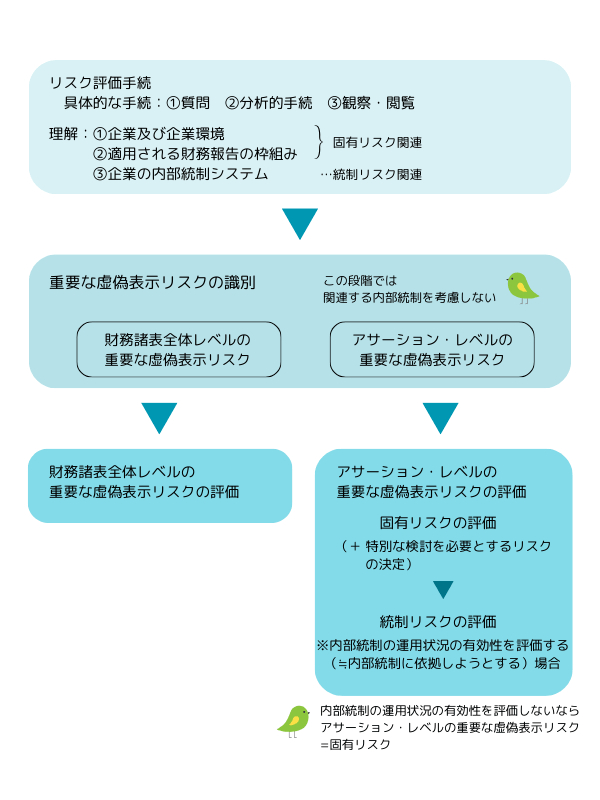

全体像をおおまかに図解すると、こんな感じ!

◆まとめ◆

・監査人は、リスク評価手続として質問・分析的手続・観察及び閲覧を行い、企業及び企業環境・適用される財務報告の枠組み・企業の内部統制システムを理解する。

・監査人は、財務諸表全体レベルとアサーション・レベルで、重要な虚偽表示リスクを識別する。

・アサーション・レベルの重要な虚偽表示リスクについては、固有リスクの評価を行ったうえで、内部統制の運用状況の有効性を評価する場合には統制リスクを評価する。

リスクを探す手順が長すぎてくたびれた…。でも大まかな流れはわかった!

監基報315「重要な虚偽表示リスクの識別と評価」を一度に全部読むのは大変だから、全体像を頭に入れておくといいよ。監基報315は90ページ以上もあるからね。

90ページ以上!?その膨大な資料こそ、リスク要因なんじゃ…。

し~っ!

短信・招集通知・有報などの訂正事例の中から「誤謬」に関するものを深掘りして分析した書籍。事例を知って、訂正を防ごう!

会計や監査に関わる全ての人にオススメ。

「訂正」は多くを語る!